SERVICE PHONE

13988889999发布时间:2024-03-12 13:25:42 点击量:

(报告出品方/作者:浙商证券,宁浮洁、刘雪瑞)

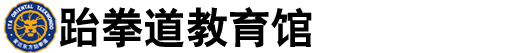

抖音:流量充沛,“内容+推荐”具备到店业务种草导流潜质

围绕“内容生态”的流量变现:抖音平台主要围绕内容生态保持源源不断的公域流量盘,由此衍生出直播、电商以及本地生活 为主的流量变现和辅佐业务,其中入驻费、佣金和广告营销费用是主要的收入来源。

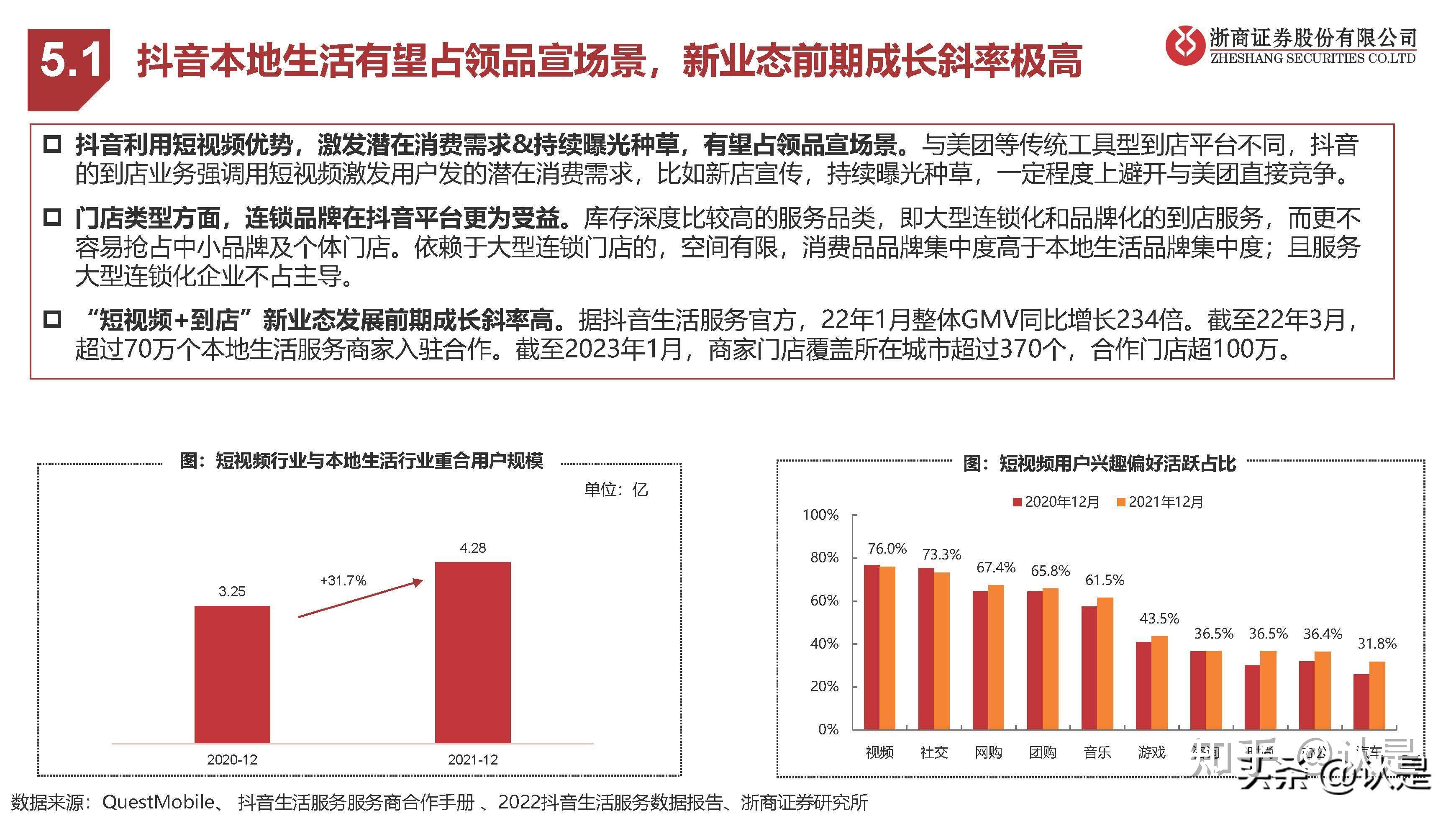

抖音巨大流量加持团购业务,流量转化率不断提升。根据QM数据,抖音2022年9月MAU超7亿,远超美团。2021年短视频用 户的团购占比高达65.8%,较上一年提高1.3%,估算抖音分配至团购的MAU约4.5亿,发展本地生活业务基础良好。QM的相 关报告也指出2021年年底短视频与本地生活重合用户数约为4.28亿。

本地生活规模进一步扩大:据36氪数据,抖音生活服务在2022年完成了约770亿元的GMV。用户扩大的同时,本地生活开始 对商家抽取佣金,费率从2.0%~8.0%,商户佣金收入进一步上升。

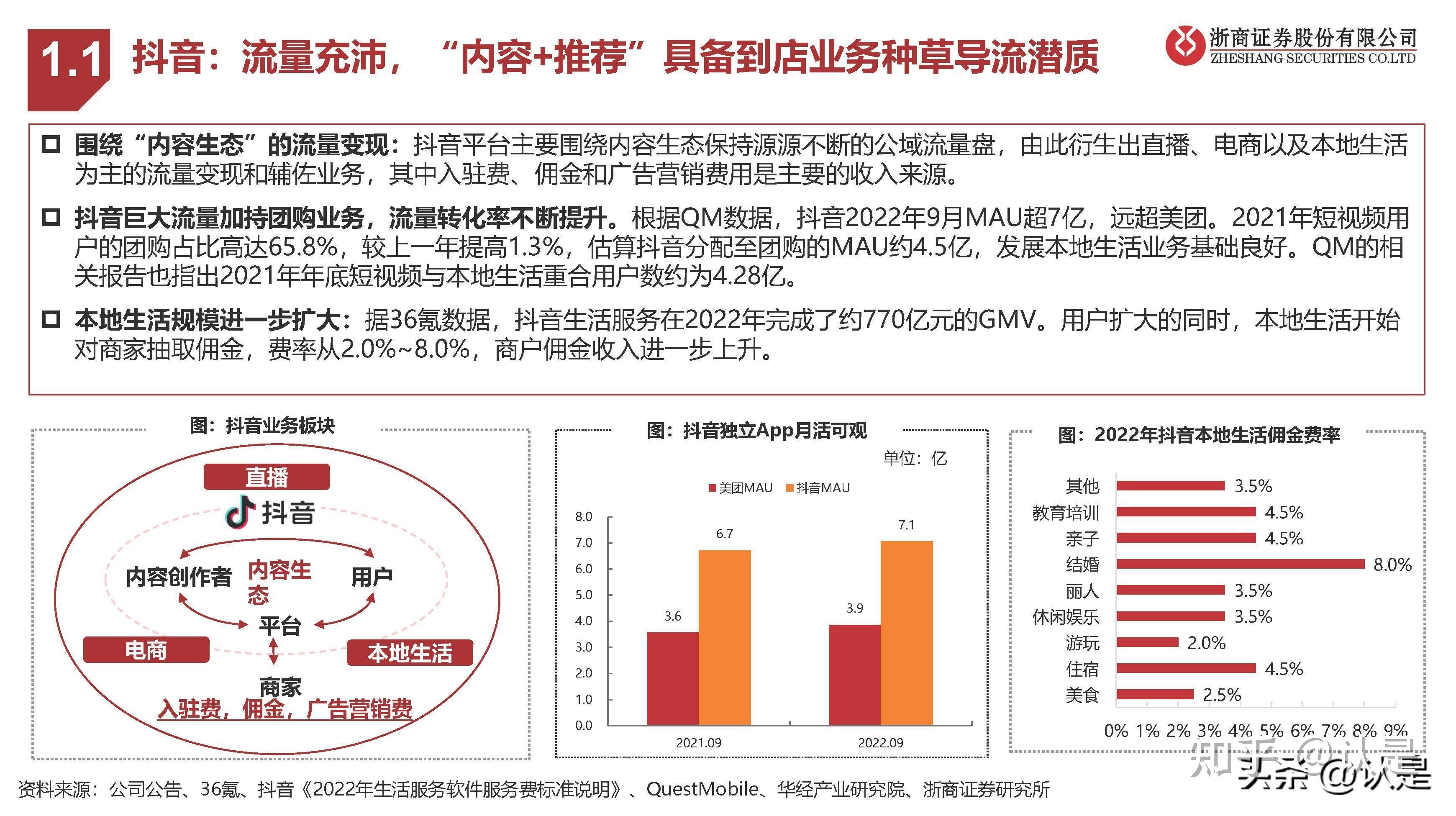

美团:基建完善高效,用户心智稳固,到店业务为现金牛业务

重基建、组织繁琐、要求精耕细作的行业中,“强分析决策力、强地推执行力”能够形成规模、网络协同效应及效率优势。21 年美团年度交易用户6.91亿,人均每年消费35.8次,活跃商家880万家,建立起用户心智、商户覆盖、履约能力的核心壁垒。

到店核心场景为非计划性、快速决策,但作为体验类产品,口碑效应导向明显,美团积累的评价等数据为核心数据资产。

到店酒旅业务为核心现金牛业务:2020/2021年经营利润分别为82/141亿,经营利润率分别达38.5%/43.3%。

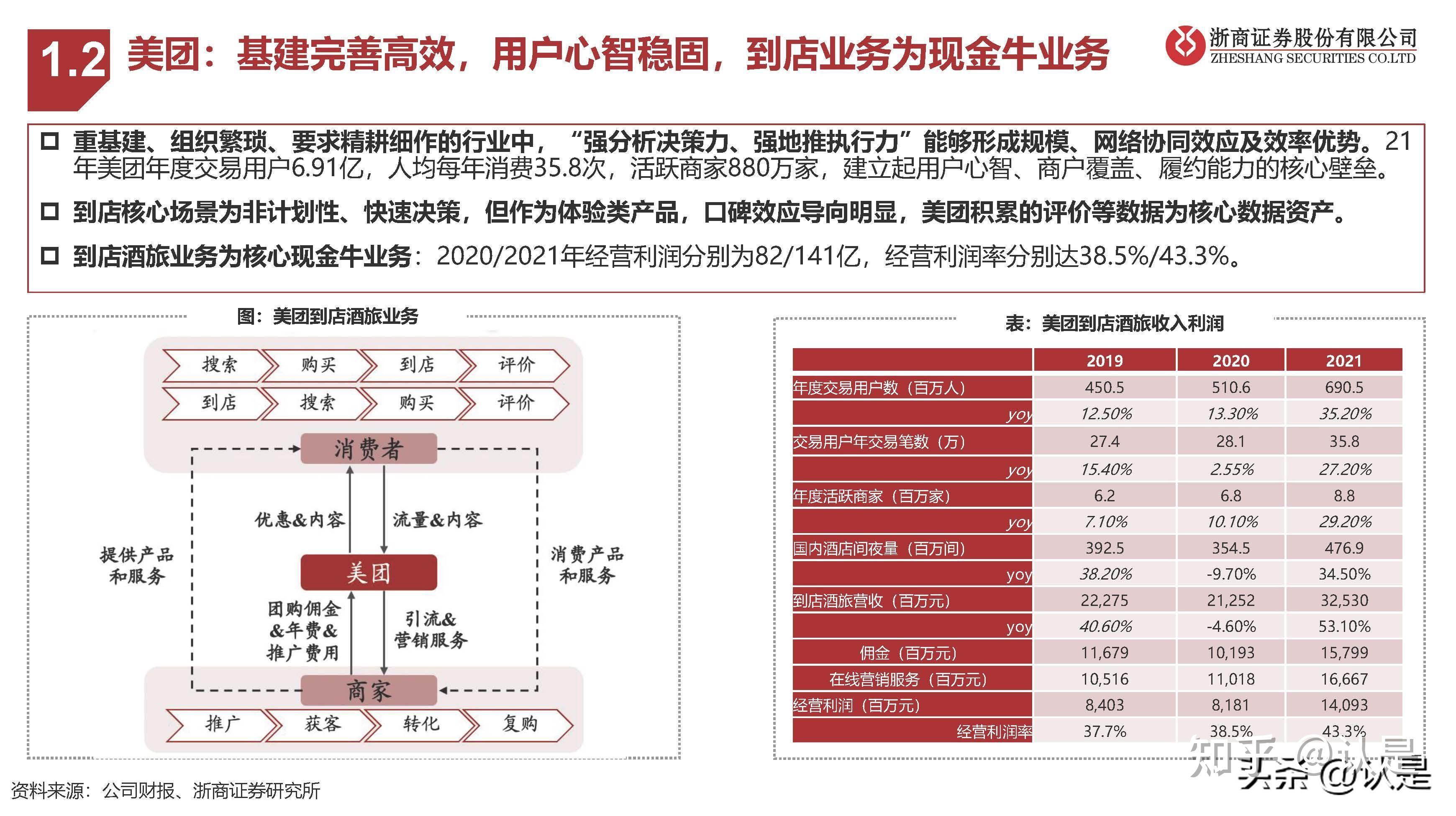

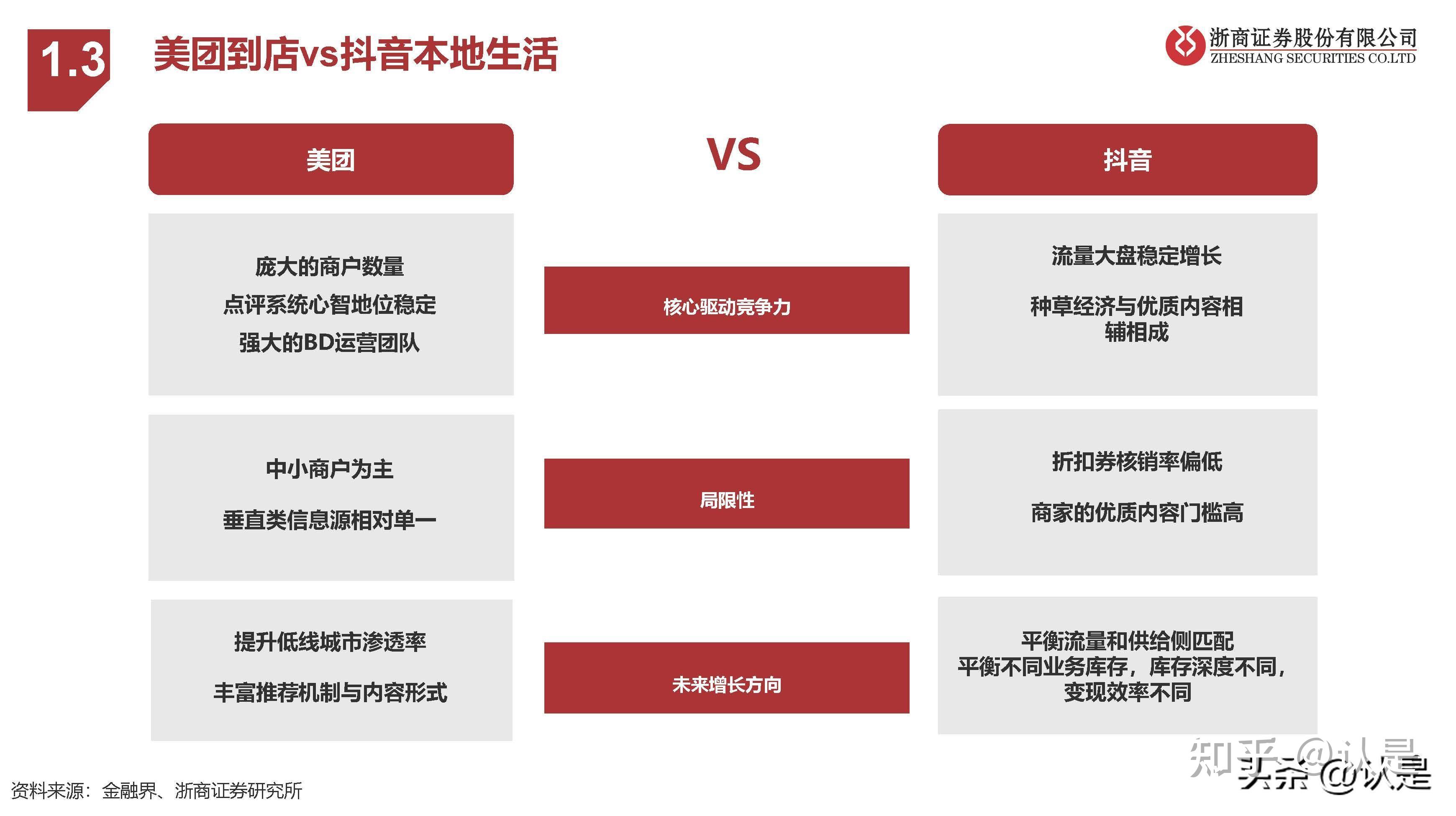

美团到店vs抖音本地生活

美团:“服务+信息”,飞轮效应驱动持续迭代:商家从平台购买广告营销和线上运营服务,利用“O2O”模式突破地域位置的 局限。消费者为平台提供点评信息和流量,平台依靠团购优惠和商家信息持续吸引消费者,实现平台自我的信息迭代,从而吸 引更多商家入驻,扩大供给侧的变现规模,形成商家和消费者之间围绕平台的较强粘性。

抖音:“货找人”,内容驱动消费的价值已经得到认可:针对的消费者需求是隐性,平台的流量推送机制是结合短视频内容和 推荐算法“种草”挖掘出被动的购买选择。小红书和抖音等内容平台的兴起背后是流量转为购买行为的证实,本地生活依托 “娱乐+随机”的推荐机制错位点评系统的强目的性。

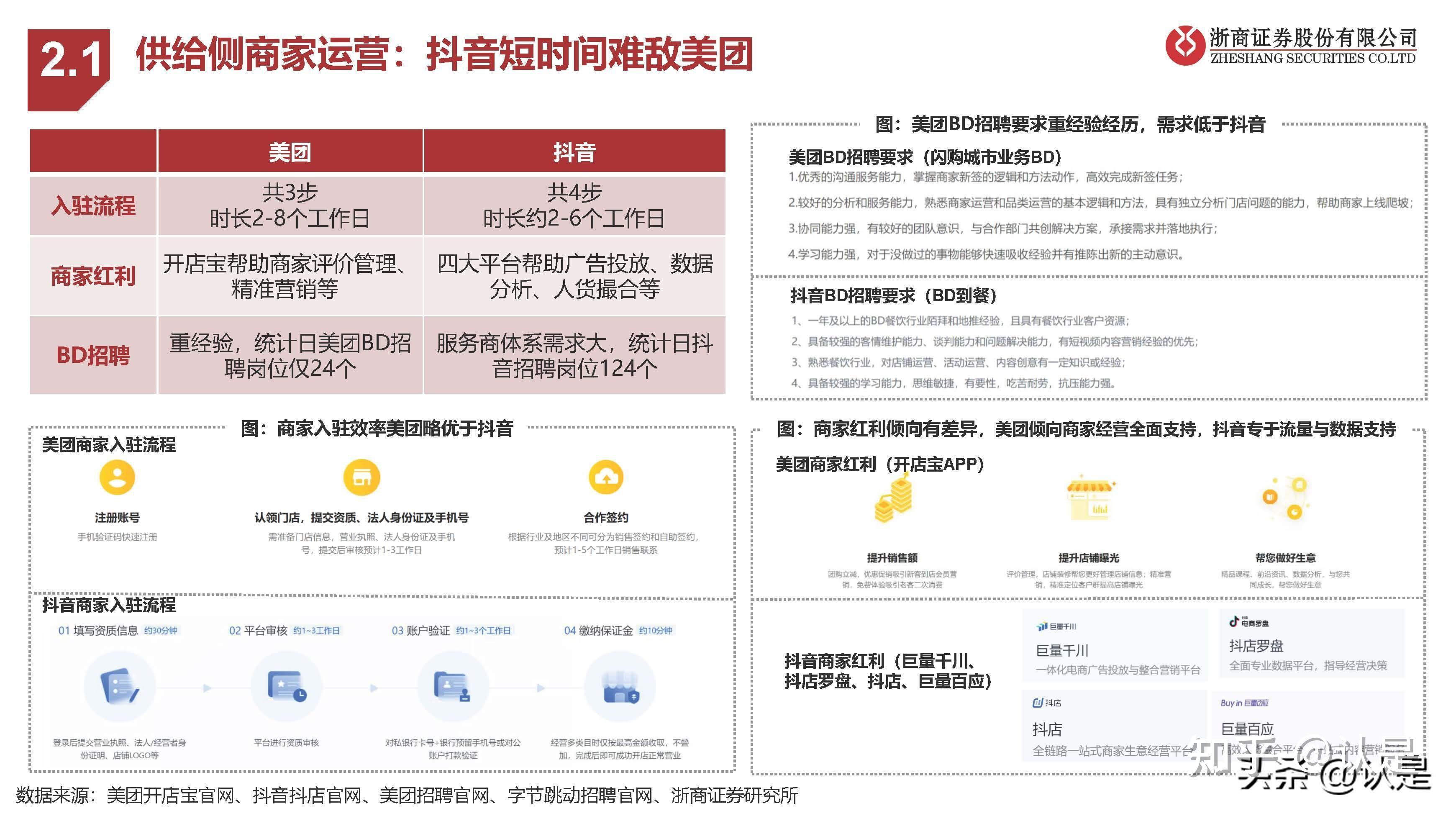

供给侧商家运营:抖音短时间难敌美团

美团依靠外卖业务先发优势,成熟的地推团队+丰富的商家运营经验,构建商家端运营壁垒。 起步2012年,历经千团大战,美团“地推铁军”已布局2800个县级市,构建成熟的标准化培训和管理体系,能快速实现优质 商家供给。美团积累了商家运营与管理经验,运营模型已经过市场反复矫正,商家独占性提高,构筑了美团独有的BD运营壁垒。

抖音服务商体系起步晚,规模和布局尚处于劣势,商家运营禀赋短时间难以快速积累。 抖音广告起家,商家端推新和运营经验欠缺,并短时间难以快速积累。后续搭建服务商体系提升商家运营能力,形成平台—服 务商—商家的垂直考核管理架构。

美团地推与BD团队成熟,禀赋难以超越

美团商户推新模型成熟,能快速开辟高质量商户,经历市场多次矫正,多次胜出。 地推端商户运营模型效率高,本地关系积累,商户的平台粘性高。BD运营质量积累需要时间,美团禀赋短时间难以超越。疫 情下商家多端经营,导致商家粘性与独占性降低,但商家入驻后短期依靠流量扶持得到高ROI,长期依靠平台模型,商家单位 广告支出带来的产品收入。

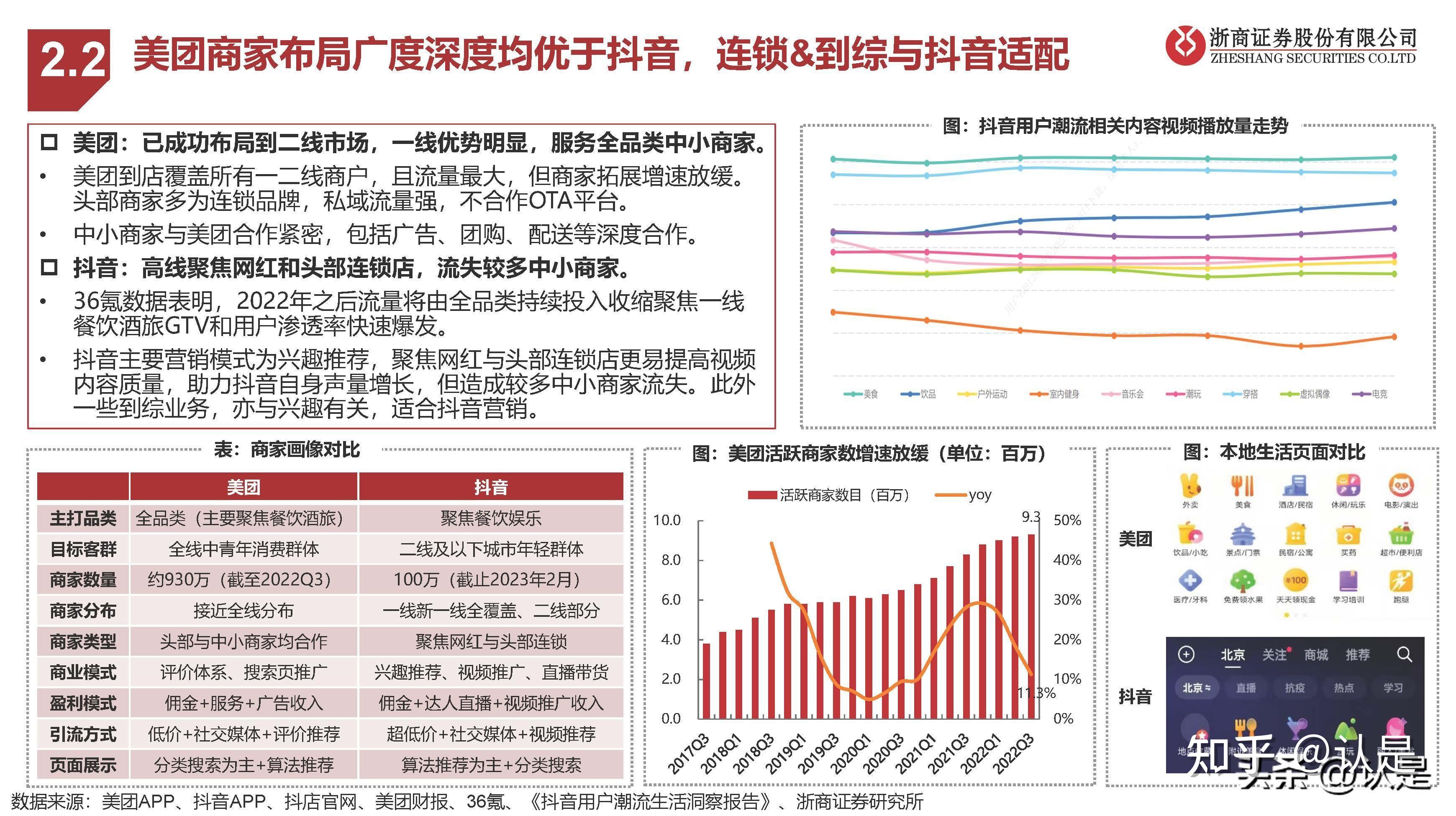

美团商家布局广度深度均优于抖音,连锁&到综与抖音适配

美团:已成功布局到二线市场,一线优势明显,服务全品类中小商家。 美团到店覆盖所有一二线商户,且流量最大,但商家拓展增速放缓。 头部商家多为连锁品牌,私域流量强,不合作OTA平台。 中小商家与美团合作紧密,包括广告、团购、配送等深度合作。

抖音:高线聚焦网红和头部连锁店,流失较多中小商家。 36氪数据表明,2022年之后流量将由全品类持续投入收缩聚焦一线 餐饮酒旅GTV和用户渗透率快速爆发。 抖音主要营销模式为兴趣推荐,聚焦网红与头部连锁店更易提高视频 内容质量,助力抖音自身声量增长,但造成较多中小商家流失。此外 一些到综业务,亦与兴趣有关,适合抖音营销。

平台需要长时间才能建立流量入口的用户心智

用户需求逻辑:美团计划性搜索需求,抖音冲动消费挖掘潜在需求。 用户心智:美团点评已形成的用户心智抖音短期难以超越。 大众以及美团主站的到店业务已经形成用户心智,找店心智+交易闭环=核销复购高。艾媒咨询数据显示,2020年美团点评在生活服务 平台的首选率约63.4%。2019年美团到店酒旅GMV达到2221亿元。2020/2021年到店酒旅增速分别为-4.6%/53.1%。 抖音本地生活兴趣推荐为主,短视频内容分类占比,到店业务视频的广告加载比例,业务发展初期可以通过补贴拉升GMV,但复购率 以及核销率仍需观察。据36氪数据,抖音生活服务在2022年完成了约770亿元的GMV。

平台需要长时间才能建立流量入口的用户心智

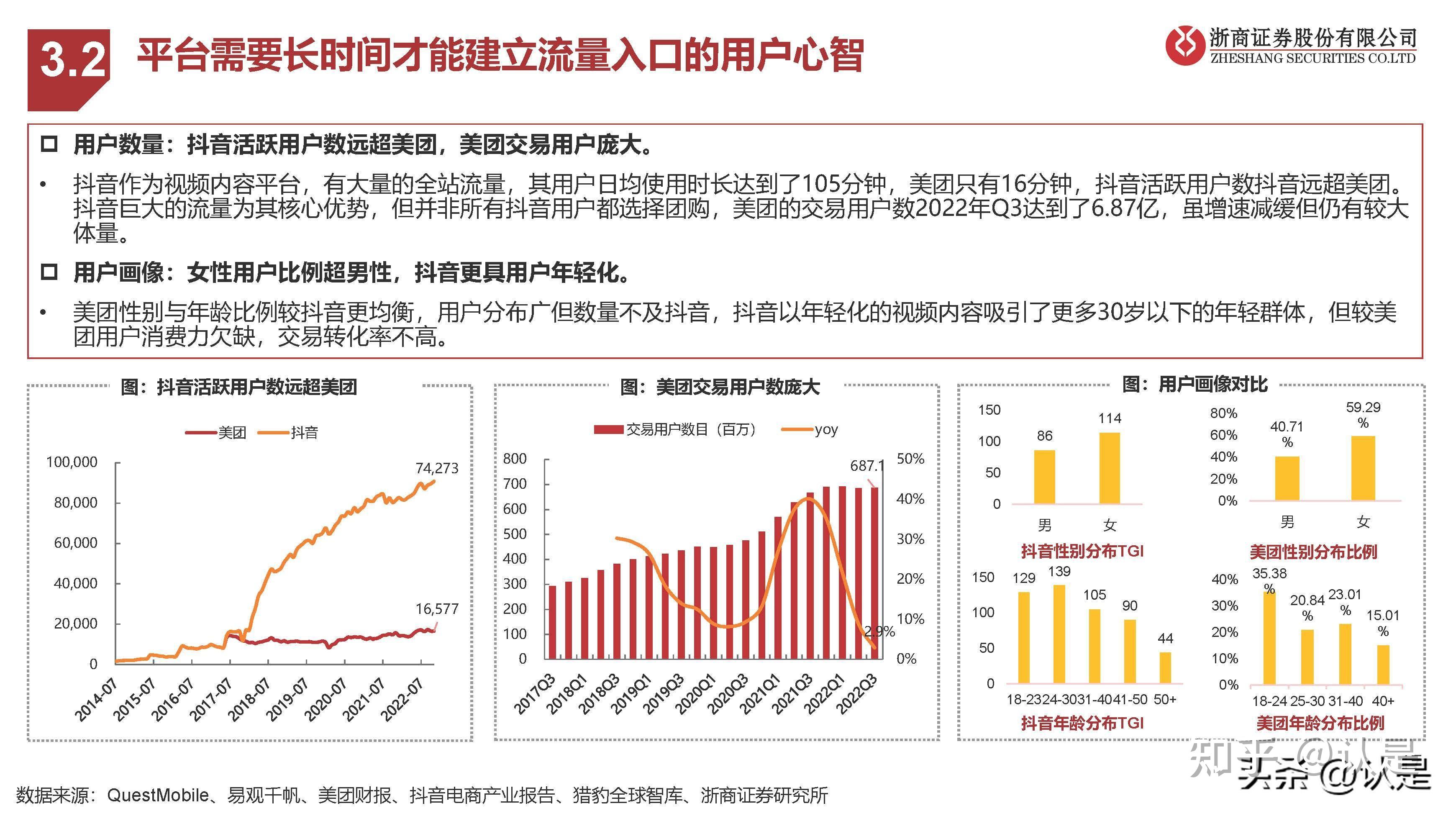

用户数量:抖音活跃用户数远超美团,美团交易用户庞大。 抖音作为视频内容平台,有大量的全站流量,其用户日均使用时长达到了105分钟,美团只有16分钟,抖音活跃用户数抖音远超美团。 抖音巨大的流量为其核心优势,但并非所有抖音用户都选择团购,美团的交易用户数2022年Q3达到了6.87亿,虽增速减缓但仍有较大 体量。 用户画像:女性用户比例超男性,抖音更具用户年轻化。 美团性别与年龄比例较抖音更均衡,用户分布广但数量不及抖音,抖音以年轻化的视频内容吸引了更多30岁以下的年轻群体,但较美 团用户消费力欠缺,交易转化率不高。

评价体系完善和信息对称助力线上消费决策形成

美团评价体系完善,已养成用户消费决策习惯。 美团继承大众点评用户评论体系,能够较好的体现商家口碑,有复利效应,形成私域流量运营,商家愿意长期投入。由于本地 生活消费频次低,优质评论难以短时间积累,引入达人点评,购买MCN填补评价,减少时间成本。 抖音评价体系不完善,转型后有所改善。 抖音评价体系不完善,覆盖商家数、评价数量、评价质量远低于美团。 今年转型至全域兴趣电商,商家类型变动,多为全国性的连锁品牌,弥补了现有评价体系的缺点。抖音等级和积分,评价机制 完善,内容与激励正相关,玩家粘性提高。

不同点:服务业务库存深度低于电商,放大效应需求弱

服务业务库存深度不足,消费者接受服务半径相对局限。平台推荐上,内容平台不如直播电商“货+流量”放大效应高。 抖音直播电商是中心化的,特点是爆发力强,单品容易打爆。 餐厅每天可以提供的桌数有限,但商品可以提供的库存(库存可数万件等,弹性较大) 。 服务规模效应远低于商品,规模越大,成长增加的陡峭斜率高于商品; 消费者到餐、酒旅、到店综合的服务半径,一般情况下到餐<到店综合(娱乐、医美等)<酒旅<电商。根据美团研究院数据, 传统中小餐饮门店的服务半径一般为500米左右。一些社区服务类型门店服务范围亦多在居民15mins生活圈。但在电商场景下, 消费者可以不考虑场地的距离限制。

不同点:到店体验性强&试错成本高,口碑评价更加驱动决策

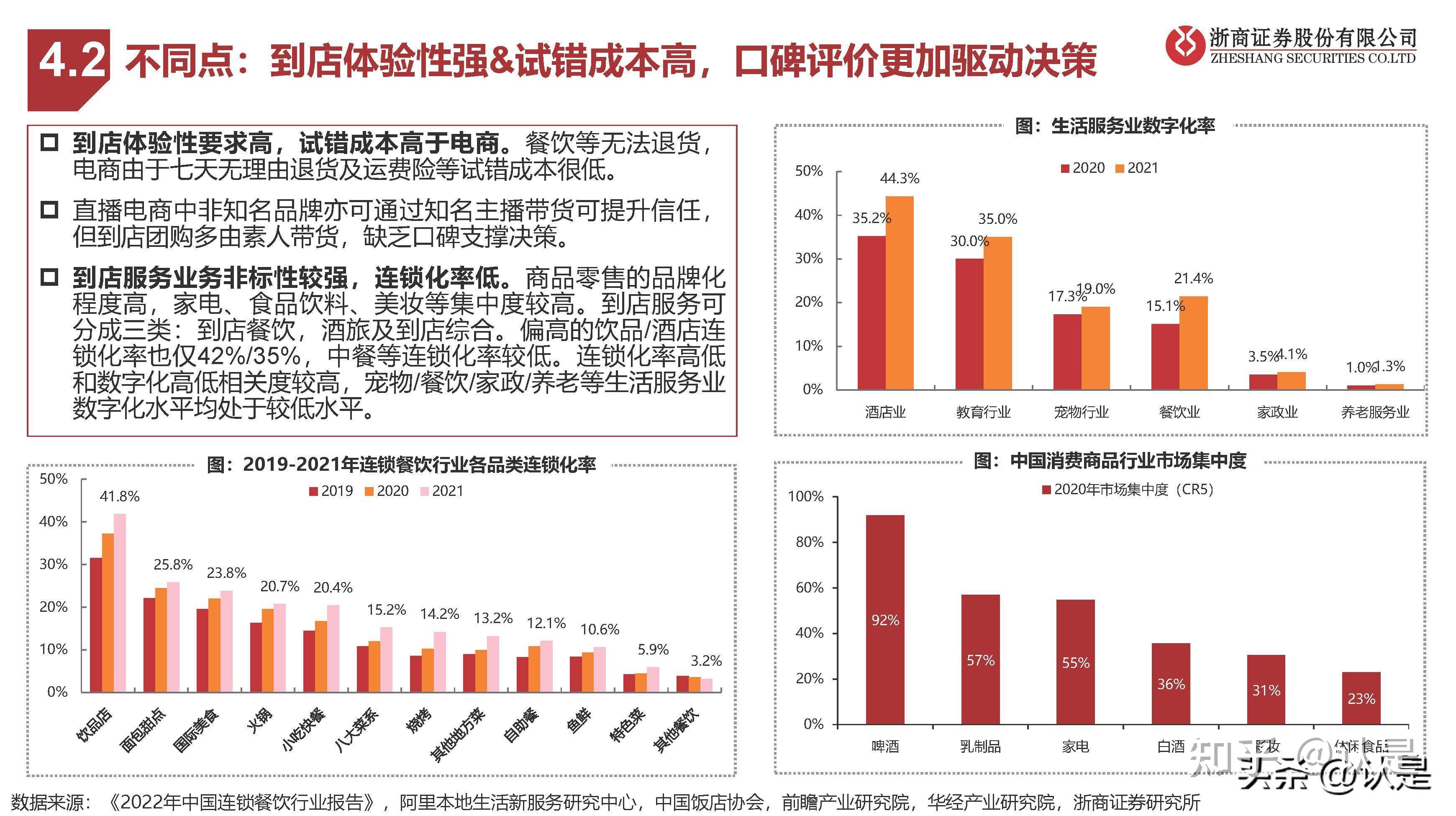

到店体验性要求高,试错成本高于电商。餐饮等无法退货, 电商由于七天无理由退货及运费险等试错成本很低。 直播电商中非知名品牌亦可通过知名主播带货可提升信任, 但到店团购多由素人带货,缺乏口碑支撑决策。 到店服务业务非标性较强,连锁化率低。商品零售的品牌化 程度高,家电、食品饮料、美妆等集中度较高。到店服务可 分成三类:到店餐饮,酒旅及到店综合。偏高的饮品/酒店连 锁化率也仅42%/35%,中餐等连锁化率较低。连锁化率高低 和数字化高低相关度较高,宠物/餐饮/家政/养老等生活服务业 数字化水平均处于较低水平。

相同点:重复建立“搜索+工具”心智属同质化竞争,难以破局

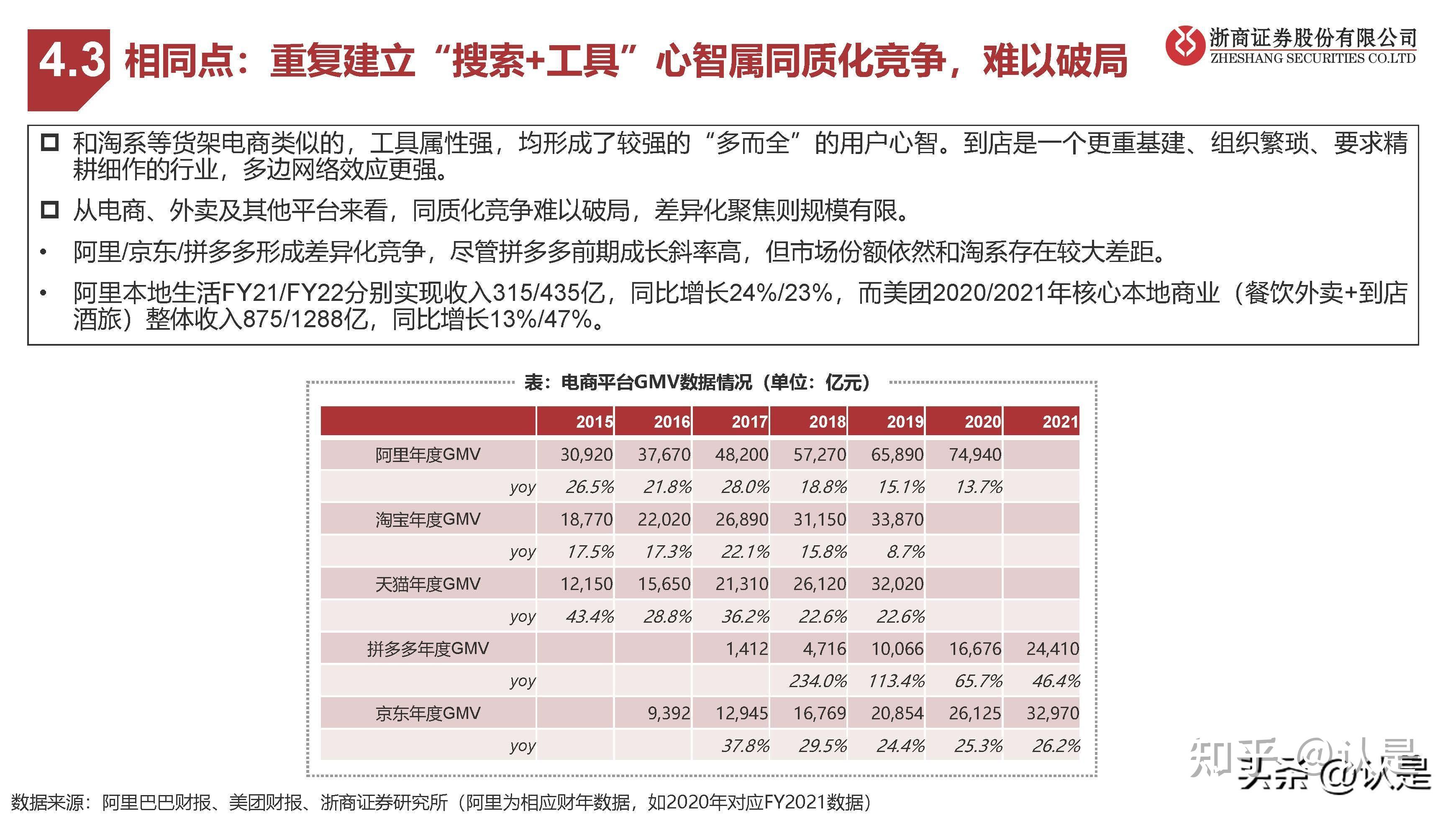

和淘系等货架电商类似的,工具属性强,均形成了较强的“多而全”的用户心智。到店是一个更重基建、组织繁琐、要求精 耕细作的行业,多边网络效应更强。 从电商、外卖及其他平台来看,同质化竞争难以破局,差异化聚焦则规模有限。 阿里/京东/拼多多形成差异化竞争,尽管拼多多前期成长斜率高,但市场份额依然和淘系存在较大差距。 阿里本地生活FY21/FY22分别实现收入315/435亿,同比增长24%/23%,而美团2020/2021年核心本地商业(餐饮外卖+到店 酒旅)整体收入875/1288亿,同比增长13%/47%。

抖音本地生活有望占领品宣场景,新业态前期成长斜率极高

抖音利用短视频优势,激发潜在消费需求&持续曝光种草,有望占领品宣场景。与美团等传统工具型到店平台不同,抖音 的到店业务强调用短视频激发用户发的潜在消费需求,比如新店宣传,持续曝光种草,一定程度上避开与美团直接竞争。 门店类型方面,连锁品牌在抖音平台更为受益。库存深度比较高的服务品类,即大型连锁化和品牌化的到店服务,而更不 容易抢占中小品牌及个体门店。依赖于大型连锁门店的,空间有限,消费品品牌集中度高于本地生活品牌集中度;且服务 大型连锁化企业不占主导。 “短视频+到店”新业态发展前期成长斜率高。据抖音生活服务官方,22年1月整体GMV同比增长234倍。截至22年3月, 超过70万个本地生活服务商家入驻合作。截至2023年1月,商家门店覆盖所在城市超过370个,合作门店超100万。

抖音到店影响远小于电商,到店行业扩容,平台共享红利

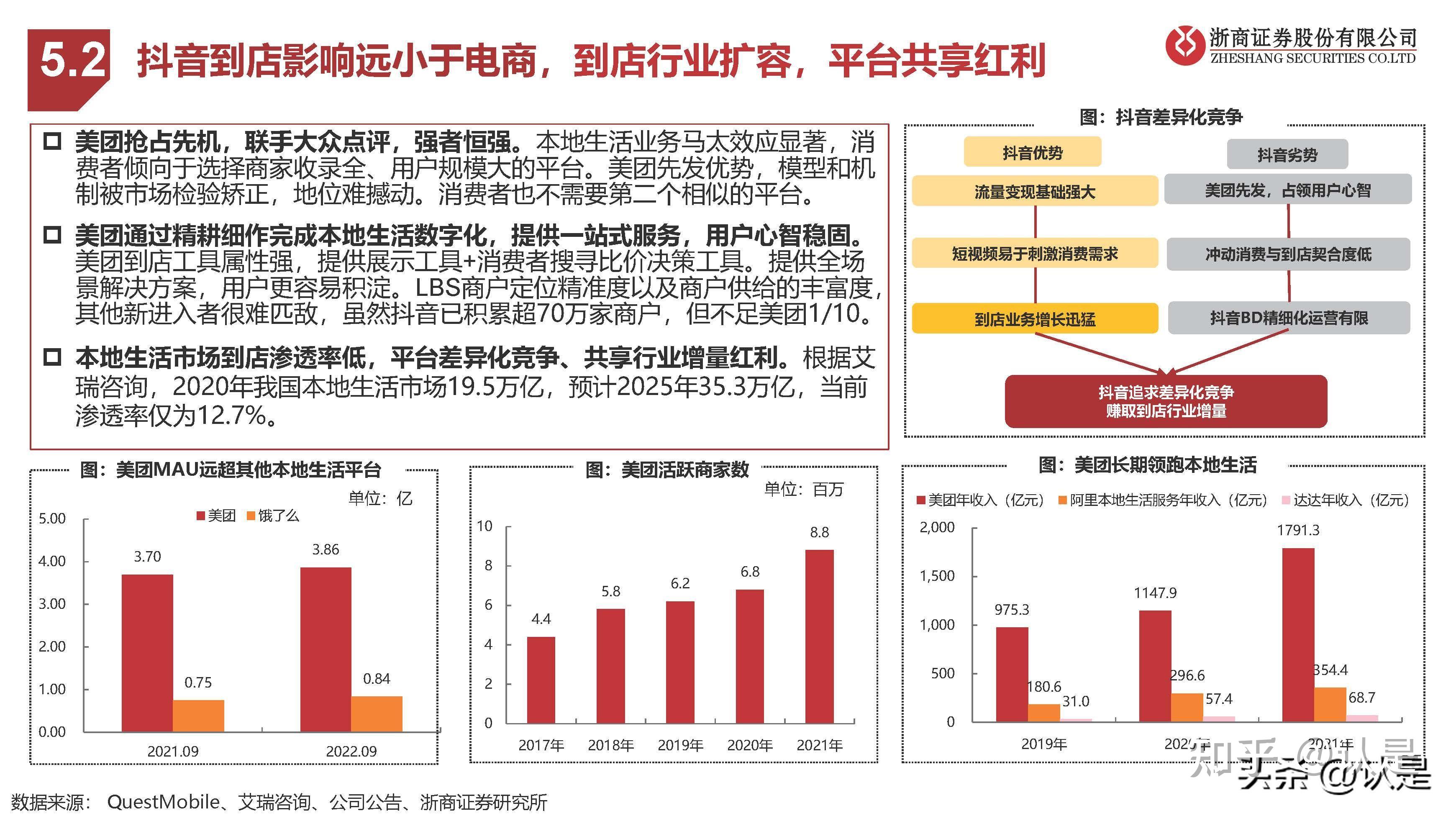

美团抢占先机,联手大众点评,强者恒强。本地生活业务马太效应显著,消 费者倾向于选择商家收录全、用户规模大的平台。美团先发优势,模型和机 制被市场检验矫正,地位难撼动。消费者也不需要第二个相似的平台。 美团通过精耕细作完成本地生活数字化,提供一站式服务,用户心智稳固。 美团到店工具属性强,提供展示工具+消费者搜寻比价决策工具。提供全场 景解决方案,用户更容易积淀。LBS商户定位精准度以及商户供给的丰富度, 其他新进入者很难匹敌,虽然抖音已积累超70万家商户,但不足美团1/10。 本地生活市场到店渗透率低,平台差异化竞争、共享行业增量红利。根据艾 瑞咨询,2020年我国本地生活市场19.5万亿,预计2025年35.3万亿,当前 渗透率仅为12.7%。

美团部分场景受到挑战,抖音入局促进美团到店业务转型

抖音的兴趣电商业态引领“线上内容种草+线下实体消费”的本地生活新模式,美团积极拓展商业模式,应对短视频冲击。 为应对抖音在本地生活业务的持续加码和流量分成,美团不只限于大众点评模式下完善的图文评价体系,在推荐板块更加注重 短视频内容的推荐。 美团在2021年已经开始内测进行短视频入口的内测,其短视频内容多为本地生活服务种草,并在视频底部设置商家链接,但 目前尚未正式投入使用。 美团也于2021年年底与快手达成合作,在快手平台上上线美团小程序,从快手短视频可以直接进行团购下单,但目前快手短 视频内容与美团的结合深度不足,引流能力有限。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。